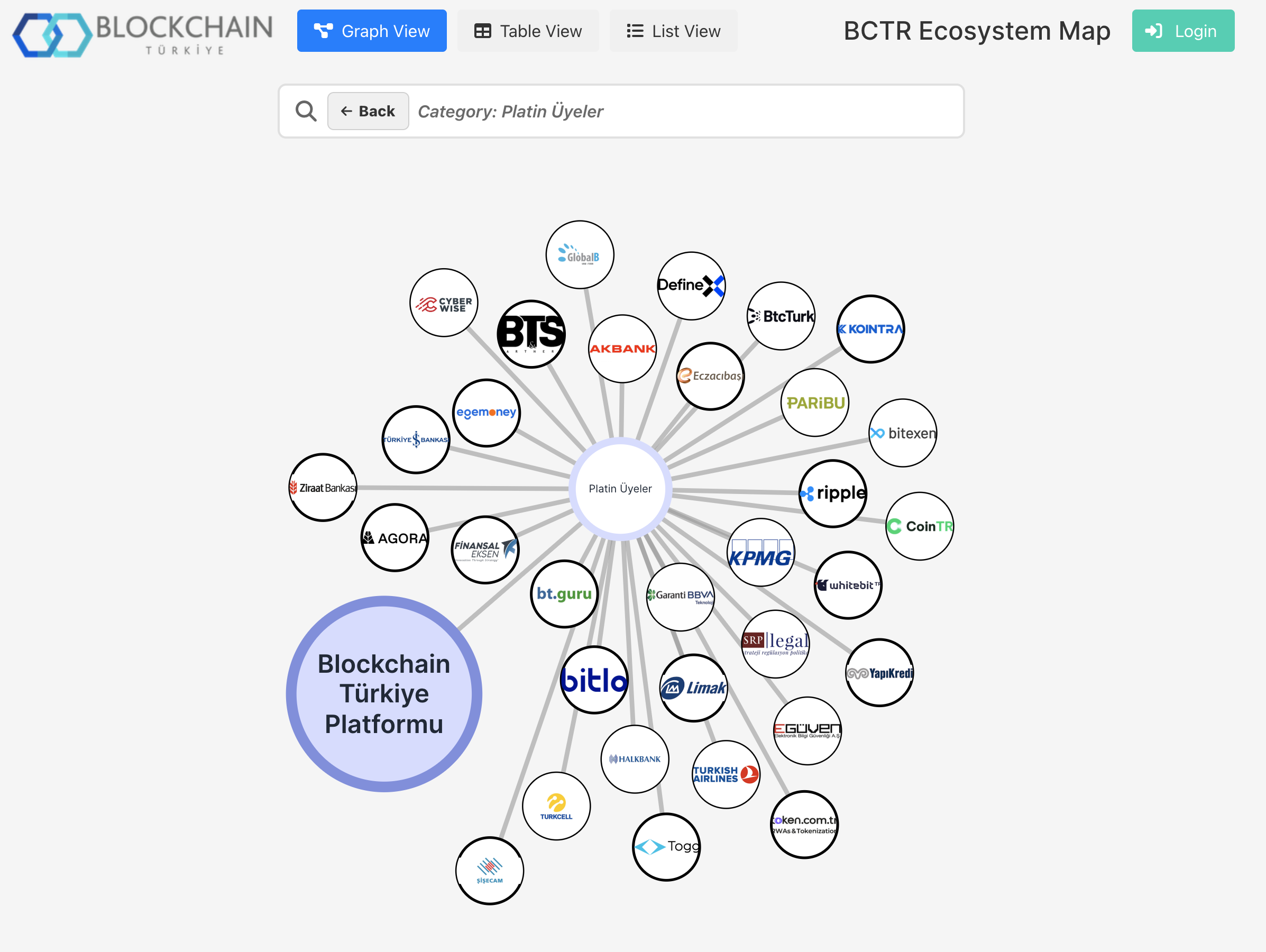

McKinsey‘in analizine göre hükümetlerinin ve yatırım bankalarının yanı sıra bireysel bankacılık da blockchain teknolojisinin yararlarından faydalanabilir.

Söz konusu blockchain olduğunda bu teknolojinin benimsenmesi konusunda temkinli olunmasını normal bulan McKinsey, teknolojinin uygulanması durumunda daha az maliyetli sınır ötesi ödemeler, daha iyi müşterini tanı çözümleri, kimlik sahteciliğini önleme gibi çeşitli faydaları olacağını söylüyor.

Yaklaşık olarak yıllık 600 milyar dolar değerinde sınır ötesi işlem gerçekleştiriliyor. Bu işlemler oldukça yavaş ve maliyetli. İşlem ücretlerini genellikle işlem değerinin %2 ile %3’ü arasında değişirken bu bazı durumlarda %10 seviyesine kadar çıkabiliyor. Bazı FinTech şirketleri ve SWIFT bu işlem ücretlerini düşürmeye çalışırken blockchain bu işlemleri oldukça hızlı ve daha az maliyetli bir hale getirebilir.

McKinsey’in analizinde yer alan ifadeye göre “Taraflar resmi para birimleri yerine kripto para birimleri (merkezi bir düzenleme organına ihtiyaç duymayan dijital para birimleri) kullanıyor olsaydı ödemeler mevcut sistemlerde olduğu gibi günler sürmez, blockchain sayesinde birkaç dakika içinde yapılabilir ve çözülebilirdi”

McKinsey’e göre blockchain teknolojisinin kullanılması sınır ötesi ödemelerde yıllık 4 milyar dolara kadar bir tasarruf sağlayabilir.

Bankalar da dijital parmak izi kullanarak blockchain teknolojisinden yararlanabilir. Bu parmak izi bir kez blockchain’de saklandığı taktirde doğrulama için çeşitli bankalar tarafından erişilebilir hale gelebilir.

McKinsey blockchain teknolojisinin birçok potansiyel sunmasın karşın bireysel bankacılığın bu teknolojiye karşı temkinli olmasını ölçekleme sorunları, kripto para birimlerinin değişkenliği ve yetersiz düzenlemelere bağlıyor.